あなたの会社が、取引先に対する売掛金の回収に不安があったり、新規に融資をしようとする場合、【売掛金の回収を徹底解説】売掛金を確実に回収する方法-交渉編にて解説したとおり、これを確実に回収するために担保をとることを検討する必要があります。

担保の対象としては、不動産、在庫商品、株式等、様々なものが考えられますが、取引先が有している売掛金などの債権を担保(譲渡担保)にとることは実務的にもよく行われています。

事業会社であれば、通常は売掛金などの債権を有しているはずですし、取引先としても、不動産や株式に比べると、債権を担保に提供することには大きな抵抗がない場合も多いと言えます。そのため、あなたの会社が債権を確実に回収するため、取引先が持っている債権を担保にとることを検討する機会は、思っているよりも多いはずです。

この記事では、債権譲渡担保設定契約書や債権譲渡通知のひな型を参照しながら、すぐにでも、取引先の債権を担保にとった上で、そこから強制的に回収する準備をすることができるよう、知っておくべき実践的な内容を解説します。是非参考にしてください。

令和2年4月1日に民法改正が施行されました。 本記事は、改正後の民法を前提に、令和2年4月1日以降に債権譲渡担保を取ることを前提に記載しています。

2020/4/1 更新

Contents

1、債権を担保にとる(債権譲渡担保)とはどういうことか?

1-1 取引先に代わって、あなたの会社が支払を受けることができる

債権の担保といっても、不動産に対する担保(抵当権)とは異なり、イメージを持ちにくいかもしれません。

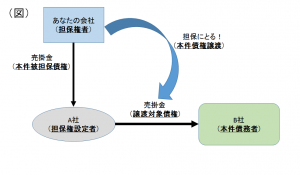

債権を担保にとることのイメージを持つには、次の図をみて頂くといいでしょう(図の中の、担保権者、本件被担保債権、本件債権譲渡などの下線を引いた言葉は、後にご紹介する契約書のひな型の中で使用している言葉を引用したものです。)。

債権の譲渡担保とは、次のような特徴を持っています。

- あなたの会社(担保権者)がA社(担保権設定者)に対して、売掛金(本件被担保債権)を持っているが、その支払いに不安があるので、これを担保するために、A社がB社(本件債務者)に対して持っている売掛金(譲渡対象債権)を譲り受ける(本件債権譲渡)

- A社があなたの会社に対して支払いをしない場合、あなたの会社は、(A社がB社に対して有していた売掛金を)A社に代わってB社から回収することができる

1-2 売掛金以外にはどのような債権が担保対象として考えられるか

上記の図、及びこれからご紹介する債権譲渡担保設定契約のひな型は、A社がB社に対して持っている売掛金を例にしています。

当然ですが、売掛金を担保にとる場合には、当該売掛金が、何日締めで支払日は何日になっているか等、基本的な事項を予め押さえておく必要があります。

売掛金のほかに典型的なものとしては、以下のような債権も担保として考えられます。

- A社がB社から建物を賃借している場合の、B社に対する敷金返還請求権

- A社がB社に貸し付けをしている場合の、B社に対する貸金返還請求権

- A社がB社に対して、業務委託契約に基づいて業務を提供している場合の、B社に対する報酬請求権

- A社がB銀行に預金口座を開設している場合の、B銀行に対する預金債権

2 債権を担保にとるための契約書のひな型

債権を担保にとる方法、担保を実行する方法について、債権譲渡担保設定契約ひな形を適宜参照しつつ、具体的な留意点について解説をしていきます。このひな形では、以下のような事実関係及び内容を想定しています。先ほどの図をみながら、確認をしてみてください。

- あなたの会社は、A社(担保権設定者)に対して継続的に商品・サービスを供給しており、常時、一定額以上の売掛金(本件被担保債権)があるが、A社はたびたび支払いが遅れるなど、信用に若干の不安がある

- A社は、比較的規模の大きいB社(本件債務者)に対して、商品・サービスを供給しており、A社もB社に対して、常時、一定額以上の売掛金(譲渡対象債権)を持っている

- あなたの会社は、A社から売掛金の支払がなされない場合に備えて、A社のB社に対する売掛金を担保にとる

- A社としては、自社の有する債権(譲渡対象債権)を担保に入れたことをB社に知られたくない

- A社があなたの会社に対して売掛金の支払いをしている間は、A社は、B社から売掛金(譲渡対象債権)を通常通り回収し、運転資金に充てることができる

- しかし、A社があなたの会社に対して支払いを怠った場合には、あなたの会社が、(A社のB社に対する)売掛金をB社から取り立てる

3 債権を譲渡担保にとるための具体的な手続(ひな形に沿って)

3-1 譲渡担保権の設定(ひな形1条)

まずは、あなたの会社がA社に対して持っている債権(本件被担保債権)を担保するために、A社のB社に対する債権を譲渡することを明記する必要がありますが、ここでのポイントは、以下のとおりです。

- いかなる債権を担保するものであるのか(被担保債権)を明確に特定する

あなたの会社がA社に対して有する売掛金を担保することを明確にしなければなりません。具体的には、「令和●年●月●日付で担保権者及び担保権設定者との間で締結された、売買基本契約書に基づき、担保権者が担保権設定者に対して有する一切の債権」というように具体的に特定します。 - 譲渡すべき債権(譲渡対象債権)が何であるかを明確に特定する

譲渡担保の対象が、A社がB社に対して今後2年間の間に取得する売掛金であることを明確にしなければなりません。

ひな形では、債権発生原因、債権の種類、始期・終期(どの期間に発生するものであるか)をもとに特定していますが、これは以下の最高裁の判例の指摘に従ったものです。

【最高裁平成11年1月29日判決】

債権譲渡契約にあっては、譲渡の目的とされる債権がその発生原因や譲渡に係る額等をもって特定される必要があることはいうまでもなく、将来の一定期間内に発生し、又は弁済期が到来すべき幾つかの債権を譲渡の目的とする場合には、適宜の方法により右期間の始期と終期を明確にするなどして譲渡の目的とされる債権が特定されるべきである。

なお、このひな形では、A社がB社に対して今後2年間に取得する売掛金を譲渡担保の対象としていますが、いわば、これは将来発生する債権ということになります。

将来発生する債権についても、債権譲渡の対象にできることは、改正後民法によって明らかにされています。

(将来債権の譲渡性)

第四百六十六条の六 債権の譲渡は、その意思表示の時に債権が現に発生していることを要しない。

2 債権が譲渡された場合において、その意思表示の時に債権が現に発生していないときは、譲受人は、発生した債権を当然に取得する。

これとは異なり、既に発生している個別の債権(例えばA社がB社に対して有している貸付金)のみを担保にとりたいような場合は、譲渡対象債権を特定するに当たって、「平成●年●月●日付でA社及びB社の間で締結された金銭消費貸借契約に基づき、A社がB社に対して有する一切の債権」というように特定をすることになります。

3-2 対抗要件の具備(ひな形2条)

3-2-1 対抗要件とは

債権を担保にとるに当たっては、第三者対抗要件と債務者対抗要件という概念について理解する必要があります。

第三者対抗要件というのは、簡単に言うと、仮にA社が、あなたの会社以外(C社とします)のためにも、譲渡対象債権を担保に入れたような場合に問題になるものです。この場合、あなたの会社がC社に勝つ(あなたの会社が優先する権利者と主張する)ためには、C社に先んじて第三者対抗要件を具備する必要があります。

対して、債務者対抗要件とは、あなたの会社が、B社に対して、譲渡対象債権の権利者であると主張するために必要となるものです。

3-2-2 対抗要件を具備する方法①(民法上の原則)

ひな形とは異なりますが、民法上の原則では、あなたの会社がA社の売掛金を担保にとったことを、(A社から)B社に対して、確定日付を付した通知書を送付すれば、第三者対抗要件・債務者対抗要件ともに具備したことになります(民法467条)。

民法467条1項 指名債権の譲渡は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。

同条2項 前項の通知又は承諾は、確定日付のある証書によってしなければ、債務者以外の第三者に対抗することができない。

確定日付は、通知書を公証役場に持参して、公証人に押印をしてもらうことにより取得できます。通知書のひな型は、債権譲渡通知書を参考にしてください。

次に述べる動産債権譲渡特例法による登記を利用しない場合には、債権譲渡担保設定契約を締結した時点で、通知書にA社の押印をしてもらったうえで、公証役場にて確定日付を取得し、適宜のタイミングで、B社に対して内容証明郵便で送付をしておくことになります。

この場合には、契約書ひな形2条の記載を、「本件債権譲渡に係る対抗要件を具備するため、担保権設定者は、担保権者の指定する様式による債権譲渡通知書を担保権者に交付する。」等に修正する必要があります。

3-2-3 対抗要件を具備する方法②(動産債権譲渡特例法による特則)

民法上の原則として紹介した、通知書の送付による対抗要件の具備は、A社にとって好ましくない場合があります。なぜならば、通知書を送付することにより、A社は、(B社に対する)売掛金をあなたの会社のために担保に入れたことをB社に知られてしまうためです。この時点では、A社はまだ順調に営業をしているのであり、このような通知書の送付が、自社の信用不安につながることを危惧するのです。

そこで、動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律(動産債権譲渡特例法)という法律は、以下のような整理をしています(同法4条1項、2項)。

- 第三者対抗要件:債権譲渡登記の設定

- 債務者対抗要件:B社に対して登記事項証明書を交付し、通知書を送付

これにより、債権譲渡担保設定契約を締結した時点では、債権譲渡登記のみを具備しておき、いざ、担保を実行してB社から回収しようという段階で、あなたの会社が、B社に対して、登記事項証明書を交付した上で通知をしておけば足ります(ひな形2条)。

債権譲渡登記の費用は、不動産の登記費用等に比べると極めて低廉ですので、実務的にもよく用いられています。

債権譲渡特例法4条1項 法人が債権(指名債権であって金銭の支払を目的とするものに限る。以下同じ。)を譲渡した場合において、当該債権の譲渡につき債権譲渡登記ファイルに譲渡の登記がされたときは、当該債権の債務者以外の第三者については、民法第四百六十七条 の規定による確定日付のある証書による通知があったものとみなす。この場合においては、当該登記の日付をもって確定日付とする。

同条2項 前項に規定する登記(以下「債権譲渡登記」という。)がされた場合において、当該債権の譲渡及びその譲渡につき債権譲渡登記がされたことについて、譲渡人若しくは譲受人が当該債権の債務者に第十一条第二項に規定する登記事項証明書を交付して通知をし、又は当該債務者が承諾をしたときは、当該債務者についても、前項と同様とする。

3-3 譲渡制限特約の取扱い(ひな形3条)

A社とB社との間で締結された商品売買基本契約書において、A社がB社に対して有する売掛債権を譲渡してはならないという条項が入っていることがあります。これを譲渡制限特約と呼びます。

譲渡制限特約が付された場合であっても、あなたの会社は、原則としては有効に債権を譲り受けることができます(民法466条1項2項)。

もっとも、あなたの会社が譲渡制限特約の存在について知っていた(又は重大な過失により知らなかった)場合、B社は、あなたの会社に対する支払いを拒むことができ、かつ、A社に対して支払った場合には、既に債務が消滅したと主張することができます(民法466条3項)。つまり、B社は、あなたの会社が、譲渡制限特約について悪意・重過失である場合には、あなたの会社からの請求を拒否し、もともとA社に対して支払うことができてしまいます。

そのため、事前に、A社に対して譲渡制限特約の有無を確認した上で、これがないということであれば、ひな形3条のような条項を入れておきましょう。これにより、仮に、実際には譲渡制限特約があったとしても、あなたの会社が譲渡制限特約の存在について知っていた(又は重大な過失により知らなかった)とは言いにくくなり、債務者が支払いを拒む可能性が低くなります。

他方、A社に譲渡制限特約の有無を確認したところ、これがあったという場合にでも、債権譲渡自体は有効ですので売掛金債権の譲渡を受けることができます。

この場合、あなたの会社が、実際に債権を譲受けたにもかかわらず、B社が譲渡制限特約を理由として支払わない場合には、相当の期間内にB社に対して支払うよう催告し、その期間内に支払われなかった場合には、A社はあなたの会社からの請求を拒むことができなくなります。その結果、あなたの会社はA社に対して支払いを請求することができます(民法466条4項)。

第466条(債権の譲渡性)1 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。3 前項に規定する場合には、譲渡制限の意思表示がされたことを知り、又は重大な過失によって知らなかった譲受人その他の第三者に対しては、債務者は、その債務の履行を拒むことができ、かつ、譲渡人に対する弁済その他の債務を消滅させる事由をもってその第三者に対抗することができる。4 前項の規定は、債務者が債務を履行しない場合において、同項に規定する第三者が相当の期間を定めて譲渡人への履行の催告をし、その期間内に履行がないときは、その債務者については、適用しない。

4、債権譲渡担保権を実行する方法

債権譲渡担保設定契約を締結した後、あなたの会社に対するA社の支払いが遅れた場合には、担保権の実行を検討しなければなりません。

あなたの会社が、B社から譲渡対象債権を直接取り立てることになりますが、その手順は次のとおりです。

4-1 動産債権譲渡特例法による登記をしている場合

債権譲渡担保設定契約ひな形2条のように、第三者対抗要件具備の方法として、登記をしている場合には、B社に対して請求をするためには、登記事項証明書を交付した上で、通知書を送付する必要があります(債務者対抗要件、動産債権譲渡特例法4条2項)。この場合の通知書のひな型は、債権譲渡実行通知・登記ありを参考にしてください。

なお、この登記事項証明書については、コピーではなく、原本を交付する必要があるとした裁判例(東京地裁平成11年9月17日判決)があります。

そのため、通知書自体は内容証明郵便で送付し、登記事項証明書原本と通知書のコピーを配達証明書でB社当てに送付するというのが確実な方法です。

【東京地裁平成11年9月17日判決】

本件は、金銭債権の譲渡に係る債務者に対する譲渡通知が譲渡人からされずに、譲受人からされた事案であるところ、債権譲渡特例法においては、民法上の指名債権譲渡の場合とは異なり、債務者に対して譲渡人のみならず譲受人も通知することができるとされている。これは公の機関が発行する登記事項証明書の交付を要件とすることにより、自称譲受人による譲渡証の偽造その他による虚偽通知の弊害を防止できるからであると解されるので、右登記事項証明書の交付がその写しの交付で足りるとすると、その趣旨を達成することができなくなる恐れがある。譲渡人による通知の場合はかかる弊害はないので、登記事項証明書の写しの交付であっても、二重譲受人相互間の優劣の基準となる譲渡の登記の日時を債務者に知らせることが可能と考えられるが、写しで足りるとすれば、登記事項証明書の全部の写しが必要か一部の写しで足りるかなどの問題が生じ、債務者は債務者対抗要件の具備の有無につき困難な判断を強いられることが考えられ、債権譲渡特例法の目的である債権譲渡の円滑化・迅速化を阻害することになりかねない。以上からすれば、少なくとも譲受人からの登記事項証明書の写しの交付による債権譲渡の通知は、債権譲渡特例法二条二項の「登記事項証明書を交付して通知し」た場合に当たらないと解するのが相当である。

4-2 動産債権譲渡特例法による登記をしていない場合

債権譲渡担保権の設定について、動産債権譲渡特例法による登記をせず、確定日付を付した通知書をB社に送付する方法を選択していた場合には、既に、債務者対抗要件を具備しています。

もっとも、債権譲渡担保設定契約ひな形4条では、担保権の実行をB社に通知するまでは、A社がB社から回収することを認めていましたので、今後はあなたの会社に支払うべきことを書面により通知する必要があります。その際の書面は、債権譲渡実行通知・登記なしを参考にしてください。